本报记者傅碧霄 北京报道

1月13日,中国银保监会官网发布《消费金融公司监管评级办法(试行)》(以下简称《办法》)。文件显示,2020年12月30日,银保监会已向各银保监分局和消费金融公司印发评级通知。

《办法》规定,消费金融公司监管评级要素共5项,其中风险管理、公司治理与内控两要素重占比较高,分别占35%、28%。评级分为5个级别,评级数值越大表明机构风险越大。

风险管理成最重要评级要素

《办法》适用于在中国境内依法成立时间超过一个完整会计年度的消费金融公司法人机构的监管评级。对此,麻袋研究院高级研究员苏筱芮认为,这意味着新成立消金公司可拥有一定的缓冲期。

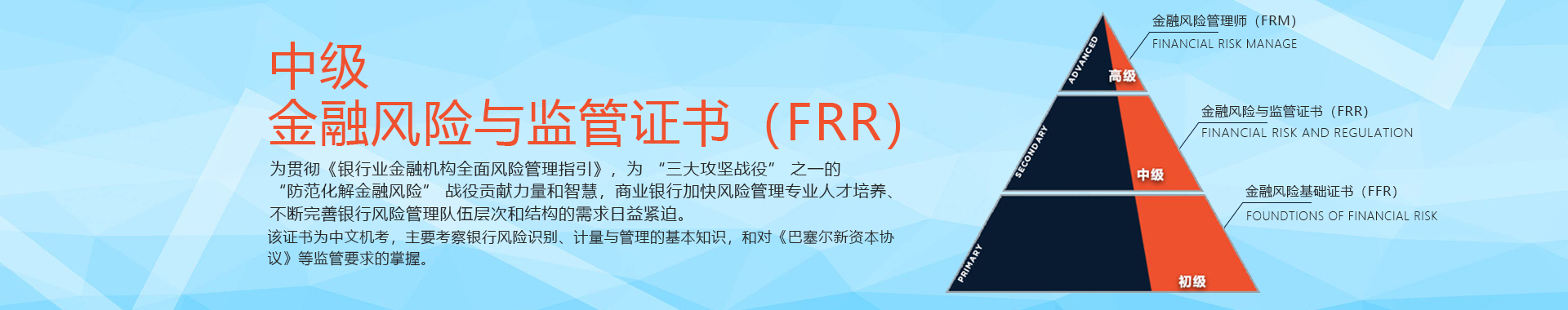

监管评级主要考察5个方面,各要素及其标准权重分别为,公司治理与内控占28%,资本管理占12%,风险管理占35%,专业服务质量占15%,信息科技管理占10%。每项评级要素满分为100分,评级得分由各评级要素得分按照要素权重加权汇总后获得。

苏筱芮对《华夏时报》记者这样分析道,《办法》从五方面对消费金融公司的组织架构、风控能力、经营能力进行规范,既有利于明确监管思路,也符合行业实际,为消费金融公司今后践行合规提供了完善参考,便于机构后续依规遵照执行。

评级要素中权重最高的为风险管理,可见监管对于消金行业风控的重视。2020年底银保监会颁布的《关于促进消费金融公司和汽车金融公司增强可持续发展能力、提升金融服务质效的通知》也尤其强调了风控问题。

由于消金公司主要服务对象为长尾客群,风险成本较高,且近年来也有年轻化、下沉化趋势,风控问题日益凸显。银行业协会发布的《中国消费金融公司发展报告2020》显示,风控成本高企是对多数消费金融公司发展影响较大的因素。从不良率数据来看,2019年消费金融公司平均不良贷款率为2.63%,略高于信用卡的平均不良水平。不良率的中位数为2.03%,与平均数相差较大,说明各家机构风险成本存在较大差异。

苏宁金融研究院高级研究员黄大智对《华夏时报》记者表示:“评级办法从5个方面全面评价消费金融公司,能改变市场上对消费金融公司“唯规模论、唯营收利润论”等简单粗暴的评价方式,更好地引导消费金融公司发展。”

不难预见,未来评级最高的公司未必是盈利能力最强的,但应该是最合规的。

近年来,消金公司也不断朝向合规方向发展。2019年,华融消费金融、晋商消费金融、盛银消费金融、中原消费金融收到罚单,罚款总额比2018年有所下降。2020年,又有锦程消费金融等公司被罚。

同时,信息科技管理也是一项评级要素,说明监管层对于金融科技的重视。

头部消金公司也在加大科技投入,如捷信消费金融与百度智能云合作打造智能客服2.0。再如马上消费金融累计科技投入10亿元,自主研发数百套核心技术系统,实现全价值链数字化智能化。

5级公司可能退出市场

《办法》指出,监管评级结果是消费金融公司市场准入事项的参考因素。原则上仅供监管机构内部使用,不得对外公布;必要时,监管机构可以采取适当方式向有关政府或监管部门通报,但应要求其不得向第三方披露。消费金融公司不得将监管评级结果用于广告、宣传、营销等商业目的。

消费金融公司监管评级满分为100分,分为5个级别,数值越大表示机构风险或问题越大。90分(含)以上为1级;70分(含)至90分为2级,其中:80分(含)至90分为2A级,70分(含)至80分为2B级;50分(含)至70分为3级,其中:60分(含)至70分为3A级,50分(含)至60分为3B级;50分以下为4级;无法正常经营的直接评为5级。

《办法》还指出,对于发生重大案件、存在严重财务造假、被给予重大行政处罚或监管强制措施的,应区别情形确定是否采取评级下调措施,监管评级结果应不高于3级。

具体来讲,评为1级的消金公司,是各方面较为健全的机构,问题轻微,能够在正常运营中解决。主要通过非现场监管定期监测各项监管指标和业务数据,一般不需采取特殊的监管行动。

2级消金公司,在不同程度上存在一些问题或风险,须引起监管关注。对2A级公司,针对问题加强非现场监测,进行窗口指导,督促自查;对2B级公司,应加强非现场监管分析,适当增加与董事会和高级管理层的监管会谈频度。对2级的公司,原则上每三年至少开展一次现场检查。

3级消金公司,问题较多或较为严重,整体风险管控能力较弱。对这类公司,应重点关注公司存在的薄弱环节,进行监管提示或通报,督促公司采取措施改善经营管理;对3B级的公司,应给予持续监管关注,提高现场检查频率和深度,并可视情况对业务活动依法采取一定限制措施,积极化解风险。对3级的公司,原则上每两年至少开展一次现场检查。

4级消金公司,存在非常严重的问题和风险,甚至危害公司的生存能力。原则上每年至少开展一次现场检查,督促公司采取有效措施改善经营状况、降低风险水平、补充资本金,必要时可依法采取限制高风险业务活动、限制股东权利、限制分配红利、责令调整董事或高级管理人员等监管措施。

5级消金公司,表明风险程度超出公司控制纠正能力,公司已不能正常经营,应责令提交合并、收购、重组、引进战略投资者等救助计划,或依法实施接管;对无法采取措施进行救助的公司,可依法实施市场退出。

苏筱芮对记者表示,这一条款表明,消金公司有退出市场的可能,需要引起消金公司警惕,机构只有坚守合规,才能在今后的经营中行稳致远。

有业内人士认为,监管评级的宗旨是要求消金公司在各方面能力建设上下功夫,不能单纯的指望靠玩资金赚钱。

另一位业内人士对记者表示,消金牌照作为含金量比较高的强监管牌照,纳入分级监管倒也不意外,监管趋严,扶优惩劣,行业面临洗牌期。

“监管评级会让消费金融公司会形成一个明确的梯队,形成头部效应,不同评级的消金公司后续业务开展和融资能力和融资价格都会明显受到影响。”某消金公司人士对《华夏时报》记者这样说道。

“评级是监管的重要依据。事实上,银行、保险、信托、券商等金融细分行业都有相关的监管评级办法。作为持牌经营的金融行业,消费金融行业需要出台这样的管理办法。”黄大智对《华夏时报》记者表示,通过得分和评级,消费金融机构能够更明了监管导向以及自身不足,有利于自身在未来的发展中更加合法合规、更加稳健。与此同时,评级也将成为对消费金融机构业务规范性和风险性的重要评价基础,评级越好越能受到市场的欢迎。对于消费金融机构的业务而言,监管评级与未来资源获取有极大的相关性,关系到机构在同业业务、市场业务拓展速度及规模、品牌声誉等。

每年4月底前完成评级

消费金融公司监管评级周期为一年,评价期间为上一年度1月1日至12月31日。监管评级工作原则上应于每年4月底前完成。具体评级过程按照银保监会派出机构初评、银保监会复核、评级结果反馈、档案归集的程序进行。苏筱芮认为,这意味着消金公司的合规工作将变得常态化。

具体考察方式为,银保监会派出机构对辖内消费金融公司进行监管评级初评。初评广泛收集信息,包括但不限于:非现场监管信息,现场检查报告,功能监管部门的专项报告,公司有关制度办法、内外部审计报告、年度经营计划、经营管理文件,以及其他重要外部信息等。对于消费金融公司不能提供或者无法证实的信息,应视为对机构不利信息。

按照属地监管原则,银保监会省级派出机构负责审定所辖消费金融公司的监管评级初评结果,并于每年4月10日前将监管评级报告报送银保监会进行复核。

2020年以来,消金行业有开闸之势,行业渐渐步入成熟期。苏筱芮对记者表示,《办法》标志着我国消费金融公司的监管工作进入深化落实阶段,为促进消费金融行业健康、可持续发展带来积极意义。2021年消金行业会迎来“规范期”,宏观审慎、分类监管成为近年来金融监管的工作风格,此次《办法》的颁布也不例外,有利于防范“劣币驱逐良币”风险,促进消费升级形成利好。

责任编辑:孟俊莲 主编:冉学东