2月8日,中国人民银行发布《2020年第四季度货币政策执行报告》(以下简称"报告"),报告针对国内外经济金融运行情况、当期和未来货币政策的工作重点、市场热议的货币政策问题等进行了全面分析与指引。报告指出"健全金融风险预防、预警、处置、问责制度体系。确保金融创新在审慎监管前提下发展,普惠金融服务质量和竞争力稳中有升。"其中,"确保金融创新在审慎监管前提下发展"是第三季度报告中所未曾提及的。

去年下半年一系列对金融科技的审慎监管,很多人认为始于"蚂蚁集团被终止上市"事件。11月2日银保监与央行发布《网络小额贷款业务管理暂行办法(征求意见稿)》直指蚂蚁集团变现能力最强的小贷业务。11月3日,证监会以"监管环境发生重大变化"为由,暂停了蚂蚁集团上市,有史以来全球最大的IPO戛然而止。

《网络小额贷款业务管理暂行办法(征求意见稿)》主要从3个方面对蚂蚁集团提出新的要求:

一,小额贷款公司在联合贷款中的出资比例不得低于30%。二、小额贷款公司通过银行借款、股东借款等非标融资形式融入资金的余额不得超过其净资产的1倍。三、通过发行债券、资产证券化产品等标准化债权类资产形式融入资金的余额不得超过其净资产的4倍。

蚂蚁金服资本充足率问题

根据2020年10月22日蚂蚁集团在《首次公开发行股票并在科创板上市招股意向书》披露的数据显示:蚂蚁共计2.1万亿信贷规模,其中98%的资金来自合作银行和发行的ABS。蚂蚁平台促成的信贷余额中,计入资产负债表的自营贷款余额占比逐年下降,2017年末3.96%,2018年末3.13%,2019年末1.86%,到2020年6月末仅1.68%

上海交通大学高级金融学院教授陈欣认为:蚂蚁2.1万亿的信贷规模,股权资金的实际杠杆比例已经远超100%。中小银行无法对蚂蚁提供的客户进行有效风控,如果不能有效风控,蚂蚁几百亿的资金撬动2万亿的信贷规模,一旦遇上系统性风险,谁来兜底?

蚂蚁金服所涉及到最主要的问题便是资本充足率问题,也是《巴塞尔协议Ⅲ》中保证银行稳健经营、安全运行的核心指标。2008年金融危机爆发,暴露出银行审慎管理的诸多不足,如交易账户风险控制不足、未对杠杆率进行监管、顺后期效应等等。为了解决上述问题,巴塞尔委员会不断推出新的风险管理准则和计量方法,其中最低资本充足率不仅能够用于银行自身的风险衡量,还能够帮助市场及用户对银行进行风险度量。

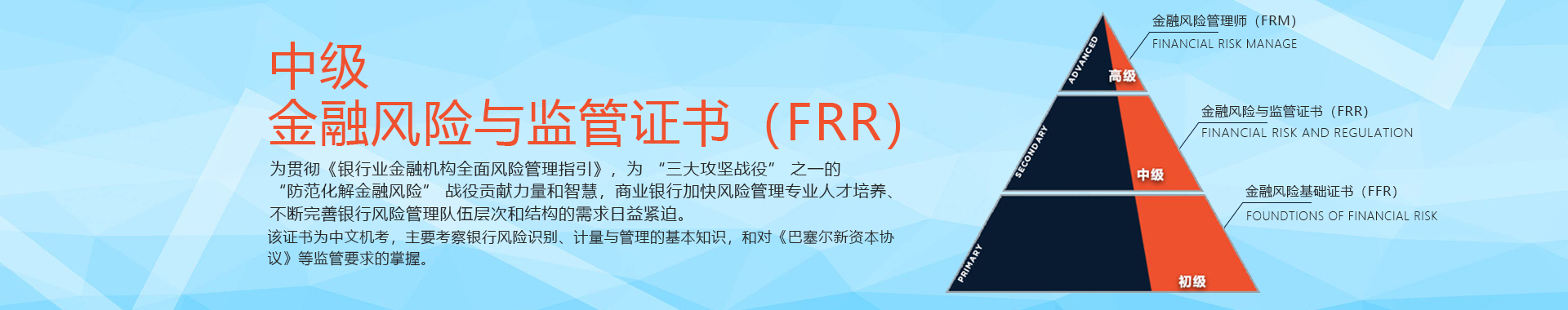

对于《巴塞尔协议》的考查一直是FRM考试重点和难点。FRM课程不光要学习巴塞尔协议的发展历程,理解其对银行监管的重要性所在,更要掌握协议中的具体计量方法,以此来进行风险判断。比如采用标准计量法(SMA)计算操作风险资本金、流动性覆盖率的计算、净稳定融资比率(NFSR)等等。

不仅如此,GARP为了提供全球顶尖的实用型风险管理教育,每年考纲更新都会对热门时事问题加以关注,如2020年版FRM考试大纲中,就已将金融科技信贷市场加入考试范围,要求考生加以掌握,增强FRM的实用性价值。

通过FRM考试,把握发展趋势

2021年1月央行金融科技委员会部署2021年重点工作之一便是"健全金融科技监管基本规则和标准,推动金融领域科技伦理治理体系建设,强化金融科技创新活动的审慎监管。"结合2020年7月颁布的《商业银行互联网贷款管理暂行办法》和12月份《网络小额贷款业务管理暂行办法(征求意见稿)》,都在提高网络小贷公司风险防范能力,通过提高门槛让存在较高风险的网络小贷公司出清。苏宁金融研究院高级研究员孙杨认为:互联网贷款的主角将从网络小贷公司切换到银行。银行要想成为互联网贷款的主角,开放银行能力的建设必须加紧,让自身成为产业链互联网的金融操作系统,直接掌握数据和客户生态,做到和产业链的"紧耦合",这将推动金融机构未来面向产业链互联网的"圈地运动"。

不论是"新潮"的互联网贷款还是传统银行的商业贷款,归根结底,他们的主要业务都是贷款。随着互联网贷款主角朝银行转移,并不意味着归于传统,反而加大"传统"银行对复合型风险管理人才的需求。

目前风险管理人才紧缺,人才市场对FRM持证人需求日益增加。金融科技审慎监管大环境下,网络小贷公司需要不断提高自身风险防范能力,这给予了FRM持证人更广阔的职业发展前景。